在当今快速变化的商业环境中,建筑企业面临着日益复杂的税务挑战。随着税法的不断更新、税务监管的日益严格以及企业规模的扩大,传统的税务管理方式已难以满足高效、准确、合规的要求。因此,建筑企业亟需引入税务管理系统,以实现税务工作的自动化与智能化,提高税务管理的效率与质量。本指南旨在介绍建筑企业税务管理系统的应用,帮助企业更好地理解和实施税务自动化与智能化。

一、税务管理系统概述

税务管理系统是一种集成了税务申报、税务筹划、税务风险预警等功能的综合性信息平台。它利用现代信息技术手段,将企业的税务数据进行集中管理、智能分析,从而帮助企业实现税务工作的自动化处理与智能化决策。税务管理系统不仅能够显著提高税务处理的效率,还能有效降低税务风险,增强企业的税务合规能力。

二、税务管理系统的核心功能

税务申报自动化:通过与企业财务系统、ERP系统等无缝对接,税务管理系统能够自动采集、整理税务相关数据,自动生成税务申报表,实现税务申报的自动化处理。这大大减轻了财务人员的工作负担,提高了申报的准确性和及时性。

税务筹划智能化:系统内置了丰富的税务筹划模型与算法,能够基于企业的实际情况,提供个性化的税务筹划建议。通过模拟不同税务策略的效果,帮助企业找到最优的税务筹划方案,降低税负,提高经济效益。

税务风险预警:税务管理系统能够实时监测企业的税务数据,一旦发现异常或潜在风险,立即发出预警信号,并提供针对性的风险应对策略。这有助于企业及时发现并纠正税务问题,避免税务风险的发生。

税务数据分析:系统能够对企业的税务数据进行深度挖掘与分析,生成各类税务报表与图表,为企业的税务决策提供有力支持。通过数据分析,企业可以更加清晰地了解自身的税务状况,为未来的税务规划提供科学依据。

三、税务管理系统的实施步骤

需求分析与系统选型:企业应根据自身的业务特点、税务需求以及预算情况,选择合适的税务管理系统。在选择过程中,应重点关注系统的功能完整性、易用性、安全性以及售后服务等方面。

系统部署与集成:确定系统后,企业应与供应商合作,完成系统的部署与集成工作。这包括系统的安装、配置以及与企业财务系统、ERP系统等其他信息系统的对接。

数据迁移与初始化:将企业的历史税务数据迁移至新系统,并进行数据初始化工作。这包括设置税务参数、录入基础数据等,确保系统能够正常运行。

培训与试运行:组织财务人员进行系统操作培训,确保他们能够熟练掌握系统的使用方法。同时,进行系统的试运行,验证系统的功能与性能是否满足企业的需求。

正式运行与优化:系统正式运行后,企业应持续关注系统的运行情况,及时收集用户反馈,对系统进行优化与升级。同时,根据税法的变化以及企业业务的发展,不断调整和完善系统的功能设置。

四、税务管理系统的效益分析

提高工作效率:通过自动化处理税务申报、数据分析等繁琐工作,显著提高了财务人员的工作效率,降低了人力成本。

降低税务风险:通过实时监测税务数据、提供风险预警等功能,有效降低了企业的税务风险,增强了税务合规能力。

优化税务筹划:通过智能化税务筹划建议,帮助企业找到最优的税务筹划方案,降低了税负,提高了经济效益。

提升决策水平:通过深度挖掘与分析税务数据,为企业的税务决策提供了科学依据,提升了决策的准确性和有效性。

建筑企业税务管理系统的应用是实现税务自动化与智能化的重要途径。通过引入税务管理系统,企业可以显著提高税务管理的效率与质量,降低税务风险,优化税务筹划,提升决策水平。因此,建筑企业应积极拥抱税务管理系统的变革,不断探索和实践税务自动化与智能化的新路径。

以上内容由AI生成,仅供参考。具体以助流系统实际功能为主,详询在线客服。

推荐软件

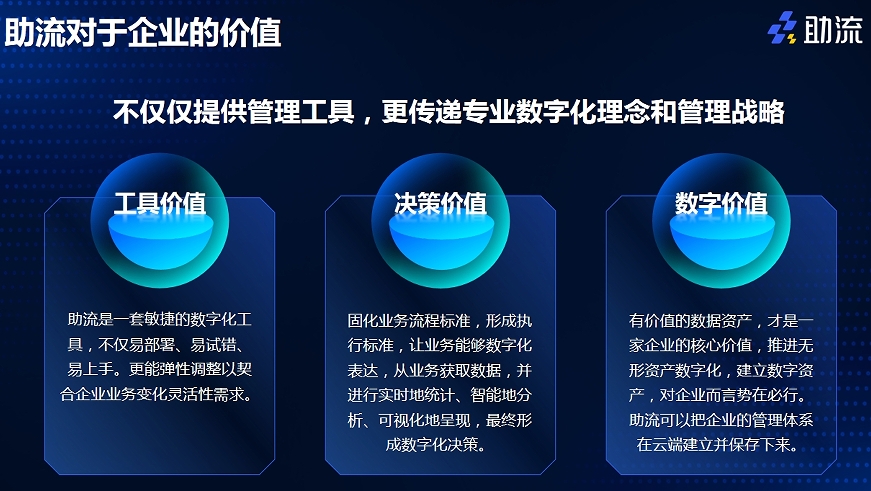

助流专为建筑行业搭建筑工程项目管理系统,功能全面且专注于建筑行业的需求,适合建筑公司和施工团队使用。是一款专为工程行业设计的综合性管理平台,它深度融合了项目管理、资源调配、成本控制、进度追踪等核心功能于一体,旨在通过数字化手段全面提升工程企业的管理效率与决策精准度,推动企业在数字化时代实现高效、精细、智能的发展。

助流是专业为建筑行业量身定制做管理系统的服务商,团队源自建筑行业,深谙行业痛点,开发的系统更贴合实际。采用零代码技术,灵活配置项目管理、物资、进度、合同、材料、成本等功能,满足企业多样化需求。选择助流,是您的明智之选!

相关推荐:

2025-04-03

2025-04-03

2025-04-03

2025-04-03

2025-04-02

2025-04-02

2025-04-02

2025-04-02

2025-04-02

2025-04-02